新城发展“忍痛”高息融资 王晓松迎来偿债大考

作为少数几家依然没有暴雷的民营房企之一,新城发展近期融资动作频频,通过各种发债来缓解资金压力。

9月23日和9月25日,新城发展先后宣布成功发行2笔债券,分别是1.6亿美元高级无抵押债券和9亿人民币中期票据。

虽然发债成功,但新城发展付出的利息代价着实不小,这也是迫于偿债压力、避免暴雷的无奈选择。对于如今公司的掌舵者王晓松来说,现在是最困难的时候。

高息发债用以借新还旧

9月23日,新城发展控股有限公司成功发行一笔1.6亿美元、期限2年的债券,票面利率11.88%,但因为是折价发行,因此实际收益率约13%。

3个月前的6月12日,新城发展也同样折价发行3亿美元无抵押优先票据,票面利率11.88%,实际收益率约12.95%。

这两笔美元债的利率着实不低。

有机构数据显示,今年前8月中资离岸债的平均发行票息约为4.60%。此外,作为新城系在境内的融资主体——新城控股,截至2025年6月末的整体平均融资成本为5.55%。

对比之下,新城发展为了获得2笔美元债,发行成本是中资离岸债的平均发行票息的2.8倍,也是自身平均融资成本的2.3倍。

对于本次发债目的,新城表示募集资金将用于偿还现有债务及一般公司用途。通俗的来说,就是借新债来偿还旧债。

9月25日。新城控股发行的中期票据利息也出现走高趋势,其票面利率为3.29%,而公司8月1日发行的2025年度第一期中期票据票面利率为2.68%,本次高出61BP,认购倍数也从第一次的2.28倍降至本次的1.5倍。

债务压顶之下无奈之举

要知道,新城发展用13%利率成本融到的资金,所要偿还的到期债务利率均不足5%。

以6月13日发行的债券为例,其要偿还的两笔债券分别是2025年7月到期的优先票据,该笔票据的利率为4.45%,以及2025年10月到期的有担保优先票据,利率4.625%。

相当于,新城发展借来“更贵的钱”,来置换到期的“便宜钱”,这种看似出乎意外的举动,其实也在情理之中,主要根源在于偿债压力巨大。

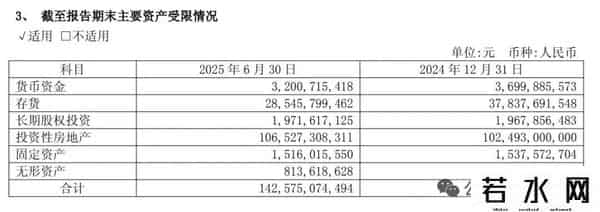

根据新城发展子公司新城控股2025年半年报显示,截至2025年6月30日,公司非流动负债545.05亿,其中一年内到期的非流动负债约为137.88亿。

而目前手持货币资金为91.83亿,其中32.01亿受限,扣除之后可以使用的资金为59.82亿,距离到期债务还有约78亿的缺口。

由此可见,在如此局面下,新城发展通过发债来偿还债务是最好的选择。况且,如今民营房企还能融资已属不易,付出高昂的成本难以避免。

值得一提的是,有媒体报道称,新城发展此前3亿美元债的认购投资人结构为基金、资管公司占39%,高净值客户/私人银行占55%,投行占6%。也有报道称,“新城系”凭借自身力量承担了多数认购额。

创二代王晓松的艰难时刻

新城发展如今的掌舵者为王晓松,2019年其父王振华因猥亵幼女被判刑,王晓松临危受命、火速接管公司。

接手新城发展后,王晓松开始收缩战线,迅速变卖了部分城市资产,据统计2019年新城出售10个项目,回笼资金约41.5亿。

谨慎的经营战略帮助公司度过了“三道红线”带来的冲击,至今在公开市场未出现债务违约。但从领域给角度来看,也限制了新城发展进一步发展空间,公司多项核心业绩出现下滑。

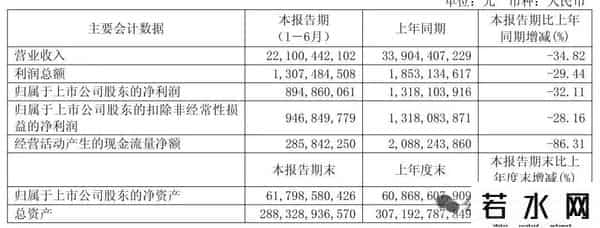

2025年上半年,新城控股营业收入221亿,同比减少34.82%;利润总额13.07亿,同比减少29.44%;归属于上市公司股东的净利润8.95亿,同比减少32.11%;经营活动产生的现金流量净额2.86亿,同比减少86.31%。

9月23日,标普授予拟于9月30日发行的美元债“B-”的长期评级。此前,标普对新城发展及新城控股授予“B”级发行人信用评级,并对新城发展和新城控股维持“负面”的评级展望。

按照标普的评级标准,“B”和“B-”均属于投机级别,表示企业短期债务的支付能力和长期债务的偿还能力较差,受内外不确定因素的影响,企业经营较困难,支付能力具有较大的不确定性,风险较大。

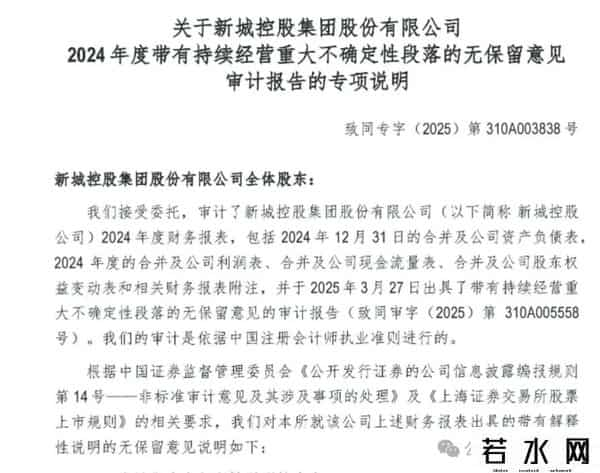

今年3月,在新城控股2024年年报披露时,审计机构也对其出具了带有持续经营重大不确定性段落的无保留意见审计报告。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。