13年的黄金,25年的国债:抄底20年期国债,做新一代“中国大妈”

文 | 夜进斗金

前言2013年黄金暴跌,大量中国民众冲进最近的店铺抢购黄金制品,一买就是几公斤,他们被称作是抄底黄金市场的“中国大妈”。

此时此刻,我强烈希望读到这篇文章的你可以是抄底20年国债的“中国大妈”,20年国债的投资机会就在这里。

20年国债投资简介

大家都了解黄金,也了解三年、五年的储蓄国债,却不一定了解上市交易的长期国债。

顾名思义,长期国债是期限很长的国债,主流期限是20年和30年,也有50年期的国债。

储蓄国债是银行购买的,由于买的人很多,一般发售当日就被抢购一空,购买后一般是持有到期。

长期国债是上市交易的,也就是通过股票账户购买,只要出价高,不怕买不到,持有期间也可以随时卖出变现。

国债交易10万面值起,需要注意的是成交价格=本金+应计利息,应计利息每半年兑付一次。

国债价格遵从债券定价原理,内在价值随市场利率下跌而上涨,随市场利率上涨债券价格而下跌,而市场价格随行就市,会因为各种利空、利多因素和市场情绪高出或低于内在价值。

机会,是跌出来的

大家都说理财跌麻了,和超长期国债比起来那是小巫见大巫。

理财产品投资的债券品种大都是3年期限以下,虽逢债市调整,实际影响相对较小,而超长期国债和以此为主要标的的债券基金则是伤筋动骨。

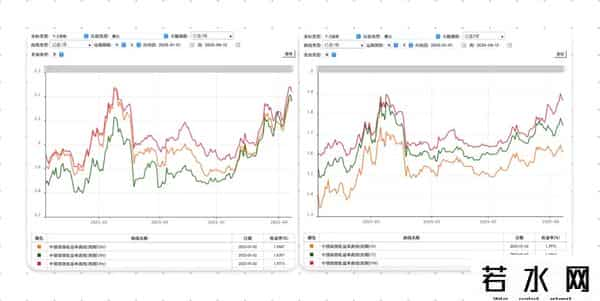

以主投20/30年国债的华泰保兴安悦债券基金为例,截至9月12日,产品近1月收益率-2.22%,近3月收益率-3.39%,今年以来最大回撤4.38%。

必须重点一提的是,产品近1年收益仍有5.52%,由此可见此前的收益是有多高。

市场上不乏债市发展的分析,大都是说债市处于弱势,而2025年初的市场更多的是10年期国债有望达到1.6%甚至更低的报道。

上涨时市场都是好消息,下跌时市场都是坏消息,市场总是这般随波逐流。

综合分析并权衡利弊之后,我非常坚定的推荐20年期国债,从博取收益和现金流的角度讲,现下是20年国债最合适的投资机会。

收益是确定的超长期国债主要有20/30/50年期限三个品种,2024年以来超长期国债票面利率、当前价格、到期收益率如下图所示:

如果是追求收益,利率下行时50年国债涨幅更大;如果相对追求稳定,20年国债会是最佳选择。

从到期收益率看:

25特国01到期收益率2.1897%,比25特国02和25特国05收益高会相对抗跌,高出大银行存款利率0.4%-0.6%则满足大家对收益的追求。

有人说收益不算高,我承认确实不高,但是无风险收益没有别的更好的选择。

有人说期限太长,所有的资金全部投资20年国债的话确实是,而从配置的角度看没有一种产品的期限是长的。

有人说风险大,毕竟债券在下跌,但是国债到期100%兑付,每年的利息100%兑付。

风险是可控的2025年以来债市经历两次大幅度调整,截至9月12日,10/20/30/50年期国债调整至今年3月低点,而5年和7年国债距3月低点尚有距离。

显而易见,超长期国债调整幅度更明显。

20/30/50年国债较5/7年国债调整幅度更大

假如在3月低点买入20年国债,这半年来本金曾大幅上涨,而当下未曾有任何的损失。

低点买入不是没有风险,只是风险更低。

未来20年国债风险有多大,咱们可以从期限利差着手分析,但是现在20年国债确实又一次处于低点。

20年VS30年

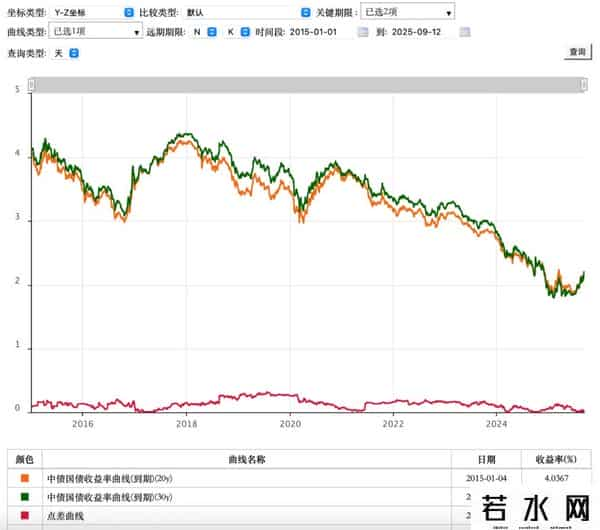

下图是近10年来20年期国债与30年期国债的期限利差,我们可以看到期限利差是涨涨跌跌,而此刻是期限利差最低点。

利差扩大有多种可能性:

20年国债价格维持不变或上涨,30年国债价格下跌,利差扩大;

20年与30年国债价格上涨,而短期内20年国债涨幅更大,利差同样扩大;

20年与30年国债价格下跌,而短期内20年国债跌幅更小,利差同样扩大。

风险防范的角度讲,如果债市持续调整同时利差扩大,20年国债较30年/50年国债相对抗跌,这也是分析风险之后推荐20年国债而不是30年国债的原因。

20年VS10年

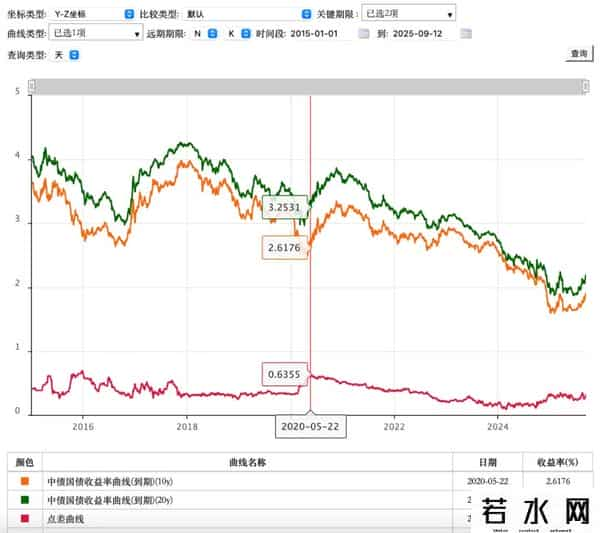

再看10年来20年期国债与10年期国债期限利差,期限利差亦是涨涨跌跌,而当下利差处于中游水平。

假设两种利差回到10年来最大值0.63%;

如果10年国债上行到1.85%,那么20年国债到期收益率应该是2.48%,较当下还有30BP的距离,20年国债在此情形下预计下跌4.5%;

如果10年国债上行到1.9%,那么20年国债到期收益率应该是2.53%,较当下还有35BP的距离,20年国债在此情形下预计下跌5.25%。

20年国债要不要投资,一次性买入还是分批建仓?以上两种情形是重大参考。

但是,无论债券交易价格下跌,国债到期100%按面值兑付,所有的账面损失持有到期最终都是100%盈利,而每一次下跌后买入,代表着持有期带来的利息更高。

价值是因人而异的国债有交易,价格就有涨跌,20年国债值不值得买要看每个人的需求。

从追求收益的角度讲,投资20年国债可以博弈利率下行带来的债券价格上涨,以25特国01为例,到期收益率回到票面利率大概能涨3%的收益。

从现金流的角度看,25特国01按10万面值计算,每年带来1980元利息,而当下的投入成本仅为96666元。

我把20年国债与某保险公司最新的年金保险做了一个比较。

我们可以得出以下结论:

1.投入更低的本金,但是每年多拿290(1980-1690)元收益;

2.20年后,96666元本金变成了10万元,而保险10万元还是10万元(身故保险金);

3.5年以内国债价格跌到81720元以下的可能性非常之低,也就是5年内非常急迫的需要资金,国债损失更小。

20年国债的价值显而易见。

综上,做抄底20年国债的“中国大妈”!

温馨提示:

1.不是保险产品不好,而是债券价格下跌提供了一个超凡的机会,而这个机会稍纵即逝;

2.如果锁定更长期限的现金流可以选择30年/50年国债,只是对本金波动的风险需要有更多的耐受力。

3.当下债市和今年三月异曲同工,更多投资推荐2月25日写的文章解码债市机遇:产品、风险、机会与策略全解析,里面有更详尽的分析和产品、策略推荐。(详见专栏)

4.具体情形仍需具体分析,关注作者保持交流。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。