2025上半年保险业:利率降至1.75%,分红险却暴涨13.8倍!

2025年上半年,中国寿险业交出了一份令人瞩目的成绩单。太平人寿全渠道新单长险中分红险占比高达91.3%,中国太保分红险新单期缴规模同比激增13.8倍,新华保险从上年同期的200万元飙升至46.3亿元——这些数字背后,究竟隐藏着怎样的行业变革逻辑?

2025年上半年A 股上市险企核心经营数据概览

一、低利率倒逼:分红险从配角到主角的华丽转身传统固定收益型保险产品正面临前所未有的挑战。2025年7月,人身险产品预定利率再次下调。其中:

9月1日开始,超过上述预定利率最高值的保险产品就不能投保了。

奇怪的是,这本应导致产品竞争力下降,但市场反应却出人意料。

中国平安联席CEO郭晓涛的一番话道出了玄机:“只要资负匹配做得好,投资回报做得好,就能让分红险在财务回报方面产生足够强的竞争力。” 这揭示出分红险的本质优势——将保险公司的投资风险与客户适度共担,打破刚性兑付的魔咒。

东吴证券的研报更是一针见血:这种转型直接降低了新业务刚性资金成本,为行业筑起了一道抵御利差损的防火墙。在低利率成为新常态的背景下,分红险不再是可有可无的配角,而是成为了各大险企的战略必选项。

二、政策松绑:银保渠道的爆发式增长核心逻辑:低利率环境 + 利差损风险 = 分红险成为最优解

如果说分红险转型是行业的内功修炼,那么银保渠道的爆发则堪称外功突破。

今年上半年:

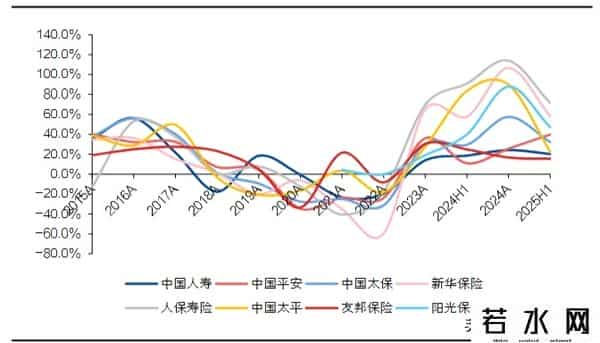

2025年上半年上市险企NBV同比大幅正增

这样的增速在保险业实属罕见。究其原因,2024年《关于商业银行代理保险业务有关事项的通知》取消银保“1+3”合作限制的政策红利功不可没。

渠道布局的战略级调整正在发生:

更值得注意的是,新华保险、人保寿险的银保NBV占比已超过50%。这种“量质齐升”的态势,彻底颠覆了银保渠道“规模大、价值低”的传统认知。

三、报行合一:短期阵痛换来长期价值2023年8月起推行的“报行合一”政策,曾被视为行业短期阵痛的源头。这项要求手续费与实际使用保持一致的规定,确实导致经代渠道佣金下降、销售热情降低。

但今年上半年数据给出了令人惊喜的答案:上市险企人身险业务的价值率、利润率持续提升,合计NBV可比口径下同比增长31%。

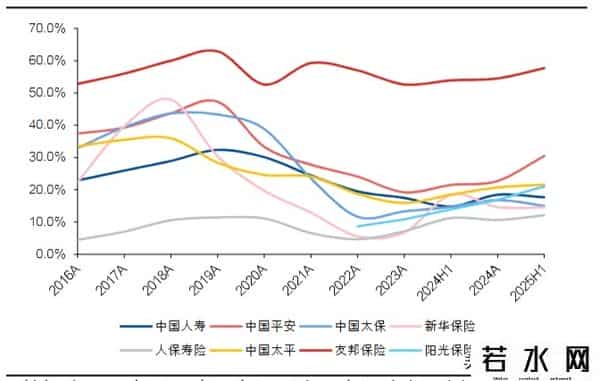

2025年上半年上市险企新业务价值率大幅改善

新华保险副总裁王练文的解读颇具代表性:银保渠道的发展已上升至公司战略高度,从渠道布局、产品策略到队伍建设形成了一套高效协作的经营组合拳。

中国平安联席CEO谢永林的观点更为直接:费用率透明化后,头部险企通过精细化管理进一步降低费用成本,这才是银保渠道NBV价值率提升的底层逻辑。

四、双轮驱动:渠道深耕与产品创新的未来图景“报行合一”犹如一剂苦口良药,倒逼行业告别粗放经营,转向精细化管理。

1、渠道端:从规模扩张到精耕细作

中国太保总裁赵永刚提出的打造“四高”队伍建设(高素质、高学历、高收入、高留存),中国平安“扩网点、增队伍、优化产品、提高网点产能”的战略规划,无不预示着渠道竞争将进入精耕细作阶段。

银保渠道仍然具备巨大的发展潜力。

目前,网点覆盖率还有进一步提升的空间,能够触达更广泛的客户群体。

同时,客户经理的专业化水平也在持续提升,有助于提供更高质量的金融服务。

此外,银行客户的财富管理需求与分红险产品特性之间高度契合,为这一渠道的持续增长奠定了坚实基础。

2025年上半年上市险企银保渠道同比激增

2、产品端:分红险的持续进化

中国太保总精算师张远瀚的预判颇具前瞻性:随着预定利率差距缩小,分红险的相对优势更加凸显。这不仅有利于利差损风险管控,更将促进业务高质量发展。

新华保险总裁龚兴峰的表态则更为坚决:公司将把分红产品作为主流产品对待,深化产品开发。

分红险的三大优势正在凸显:

这场转型突围战远未结束。在低利率成为新常态的背景下,中国寿险业正通过分红险转型与银保渠道突破,探索着一条兼顾规模与价值、平衡风险与收益的发展新路。

其意义不仅在于应对当下挑战,更在于为行业的长远健康发展奠定基础:

当保险公司能够更从容地管理利差风险,当银保渠道能够持续创造高质量价值,当产品结构更加适应市场环境变化,中国寿险业才能真正步入高质量发展的新纪元。

在这个变革的时代,唯有那些能够快速适应市场变化、精准把握客户需求、持续优化经营模式的险企,才能在激烈的市场竞争中赢得先机。2025年上半年的业绩答卷,或许只是这场深刻变革的开始。

未来的竞争格局已经清晰:分红险将成为产品主流,银保渠道将成为价值高地,而那些率先完成转型的险企,将在新一轮的行业洗牌中占据先机。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。