马丁格尔与网格策略:有人赚小钱,有人爆仓?拆解百年交易本质

常有人问:“网格交易和马丁格尔策略,听着都能稳赚,为啥有人亏得底朝天?”

今天我们就扒一扒网格的底裤,给大家泼一泼冷水,让大家明白做网格标的才能重中之重,波动是次要的,网格是收益的辅助手段。

重要的事情说三遍:做网格选“标的”才是重中之重!

做网格选“标的”才是重中之重!

做网格选“标的”才是重中之重!

其实这俩策略已经有百年历史,能流传下来,靠的是 “理论永不亏” 的噱头,但现实里没人能逃过风险。今天就用大白话拆解它们的本质,再用表格把核心差异讲透,帮你避开 “捡芝麻丢西瓜” 的坑。

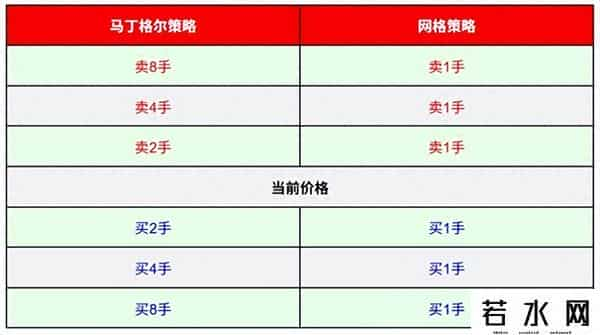

这两种策略的关系简单对比,是下面这个表格所示:

这套理论很简单。马丁格尔策略相当于亏损加仓、加倍下注;网格策略就是不加倍的马丁格尔。

先搞懂底层:什么是 “鞅”?交易策略的数学底色聊马丁格尔和网格前,得先明白一个数学概念 ——鞅(Martingale)。它是这两个策略的 “理论裁判”,搞懂它,就懂了策略风险的根源。

简单说,“鞅” 是一种 “公平游戏”:基于现在的信息,未来的预期收益永远等于当前资产,既不赚也不亏。但现实里的交易,要么是 “对自己有利的游戏”(下鞅),要么是 “坑自己的游戏”(上鞅)。

先看这张表,3 分钟分清三者区别:

举个具体例子:你手里有 10 块钱

而马丁格尔和网格策略,都在和 “鞅” 打交道 —— 只不过一个想 “打破公平”,一个想 “榨取波动”。

马丁格尔策略:理论永不亏,现实必爆仓先看马丁格尔:18 世纪法国赌博圈诞生的策略,核心就一句话 ——亏损后加倍下注,直到赢一次。

1. 怎么玩?举个例子假设你赌硬币正面,每次输了就翻倍下注:

理论上,只要赢一次,就能覆盖所有亏损还赚钱 —— 这就是它 “永不亏” 的噱头来源。

2. 致命问题:你没有 “无限钱”这个策略的前提是 “有无限资金”,能扛住连续亏损。但现实里没人能做到:比如连续输 10 次,第 10 次的下注金额是 512 块,总亏损 1023 块;要是输 20 次,下注金额会涨到 104 万,总亏损 209 万 —— 哪怕你一开始只有 10 万,也撑不过 20 次连续亏损。

本质上,马丁格尔是把 “上鞅游戏”(比如带手续费的交易)伪装成 “能赢钱的策略”,但改变不了 “长期必亏” 的本质,一旦遇到连续亏损,直接爆仓。

网格策略:马丁格尔的 “改良版”,风险没消失网格策略是马丁格尔的 “聪明弟弟”—— 它不赌单一方向,而是在价格上下设 “网格”,跌了买、涨了卖,试图赚波动的钱。

1. 怎么玩?举个例子假设某股票当前价 100 元,你设置 “每跌 10 元买 1 手,每涨 10 元卖 1 手”:

它比马丁格尔温和:加仓是 “线性的”(每次买 1 手),不是 “指数级的”(每次翻倍);而且能赚双向波动的钱,不止赌下跌反弹。

2. 同样有致命弱点:怕单边行情网格策略的前提是 “价格在区间内波动”。要是遇到 “一路跌不回头” 的单边行情:比如股票从 100 元跌到 50 元,你每跌 10 元买 1 手,总共买 5 手,却没一次反弹机会,手里全是被套的筹码,资金很快耗尽;要是一路涨,你卖完手里的筹码后,就只能看着行情涨,赚不到后续收益,还可能踏空。

简单说,网格是 “赚小波动的钱,扛大趋势的险”。

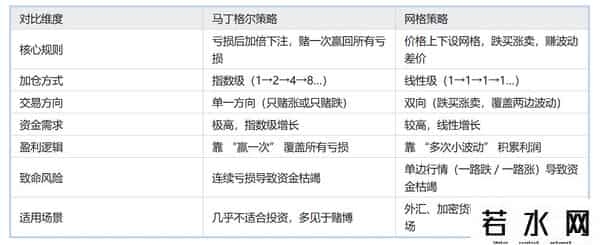

核心对比:马丁格尔 vs 网格,到底选哪个?很多人纠结这俩策略,其实它们的差异和风险点很明确,看这张表就懂了:

表 2:马丁格尔策略 vs 网格策略关键对比表

最后用一张表,把 “鞅”“马丁格尔”“网格” 的本质讲透,再给你 3 个关键提醒:

表 3:鞅、马丁格尔、网格策略综合特性对照表

- 没有 “永不亏” 的策略

- 马丁格尔和网格的 “理论稳赚”,都建立在 “无限资金”“无手续费”“价格不单边” 的理想条件下,现实里根本不存在;

- 别用大资金玩

- 要是真想尝试网格,最多用 10% 的闲钱,且必须设置 “最大亏损止损线”(比如亏 20% 就停);

- 优先找 “下鞅机会”

- 真正能长期赚钱的,不是这些 “赌波动” 的策略,而是找 “下鞅机会”—— 比如买被低估的指数基金、优质股票,靠资产本身的成长赚钱,这才是普通人的稳妥路。

根据这篇文章我们可以看出:马丁格尔和网格是 “百年老坑”,看着能捡小钱,实则藏着爆仓的大风险。

所以我们做网格,选标的才是我们的重中之重,网格是收益的辅助手段。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。